日本のクレジットカード国際ブランドであるJCBは、VISAやMastercardと並び、さまざまなグレードのカードを提供しています。

JCBカードの中で、高ステータスかつ高級なのがJCBプラチナカードです。

JCBプラチナカードは、ほかのブランドと同様に社会的な信用やステータスを象徴しており、誰にでも簡単に入手できるものではありません。

本記事では、JCBプラチナカードの口コミや評判、メリット、注意点などについて詳しく解説します。

カード発行までの流れについても解説するため、ぜひ参考にしてみてください。

| 年会費 | 27,500円(税込) |

|---|---|

| 還元率 | 0.5%~10.0%※ |

| 国際ブランド | |

| 発行スピード | 最短5分 |

| 付帯保険 | ・海外旅行保険(利用付帯) ・国内旅行保険(利用付帯) ・国内・海外航空機遅延保険 ・国内・海外ショッピング保険 |

- 国内外の出張や旅行が多い

- 旅行や外食の質をワンランク上げたい

- 手厚い保険で万が一に備えたい

JCBプラチナカードの基本情報

まずは、JCBプラチナカードの基本情報について解説します。

- JCBプラチナカードの年会費

- JCBプラチナカードのポイント還元率

- JCBプラチナカードの損益分岐点

- JCBプラチナカードとゴールドカードの違い

それぞれについて、具体的に解説します。

JCBプラチナカードの年会費

JCBプラチナカードの年会費は、27,500円(税込)です。

ゴールドカードよりもさらにステータスが高いクレジットカードのため、年会費はやや高めです。

年会費が高めな分、特別なサービスなど年会費に見合ったサービスが豊富に用意されています。

詳しいサービス内容については「JCBプラチナカードで利用できる特別なサービス」で紹介します。

JCBプラチナカードのポイント還元率

JCBプラチナカードのポイント還元率は、0.5%〜10.0%※です。(※最大還元率はJCB PREMOに交換した場合)

基本還元率は0.5%ですが、セブンイレブンやスターバックス、Amazonなどの優待店でポイントを利用すると、最大20倍の還元率になります。

また、海外での利用で2倍、メンバー特典で最大2倍のポイント付与も受けられます。

付与されるポイントはOki Dokiポイントです。

貯まったポイントは航空系のマイルやクーポン、JCBギフトカードへの交換に利用可能です。

JCBプラチナカードの損益分岐点

JCBプラチナカードでは、2025年3月31日までの新規入会で最大64,500円がキャッシュバックされるキャンペーンを実施しています。

このキャンペーンの一つである「初年度年会費キャッシュバックキャンペーン」を活用すると、JCBプラチナにおける初年度の年会費(27,500円)を回収できます。

キャンペーンの適用条件は、JCBプラチナに新規入会・切り替えをして、30万円以上を利用することです。

また、JCBスターメンバースのランクをアップさせると還元率を最大1.0%まで高められます。

さらにセブン-イレブンなどの特約店を利用すると、ポイント還元率が大幅にアップして、損益分岐点を下げられるでしょう。

損益分岐点はJCBスターメンバースのランクや、利用するサービスにより異なります。

JCBプラチナカードとゴールドカードの違い

JCBプラチナカードとゴールドカードの主な違いは、次のとおりです。

| JCBプラチナカード | JCBゴールドカード | |

|---|---|---|

| 券面デザイン ※カード画像をタップすると 公式サイトへ飛びます |  |  |

| 年会費 | 27,500円(税込) | 11,000円(税込) ※オンライン入会の場合初年度無料 |

| 年会費 (家族会員) | 1人無料、2人目より 1人あたり3,300円(税込) | 1人無料、2人目より 1人あたり1,100円(税込) ※本会員の年会費が無料の場合 家族会員も無料 |

| 申し込み対象 | 25歳以上で 本人に安定継続収入がある場合 ※学生不可 | 20歳以上で 本人に安定継続収入がある場合 ※学生不可 |

| 旅行傷害保険 (死亡・後遺障害 の場合 | 海外:最高1億円 国内:最高1億円 | 海外:最高1億円 国内:最高5,000万円 |

| 追加可能 カード | ・ETC ・QUICPay ・家族カード | ・ETC ・QUICPay ・家族カード |

| ポイント | Oki Dokiポイント | Oki Dokiポイント |

| 公式サイト | 詳細を見る | 詳細を見る |

年会費は、JCBプラチナカードが27,500円(税込)に対し、ゴールドカードは11,000円(税込)です。

なお、ゴールドカードは初年度年会費無料です。

家族カードの発行にかかる費用も異なり、申込年齢はJCBプラチナカードが25歳以上と少し高めに設定されています。

保険の内容も異なるため、比較して検討してみてください。

【審査は厳しい?】JCBプラチナカードの審査基準や必要な年収

JCBプラチナカードに申し込みをした方の中には、「審査に瞬殺で落ちた」という意見もあります。

ここでは、JCBプラチナカードの審査や利用における次の基準について解説します。

- JCBプラチナカードの申し込み条件

- JCBプラチナカードの審査基準

- JCBプラチナカードで審査に通過するための平均年収

- JCBプラチナカードの利用限度額

それぞれの基準について、具体的に解説します。

JCBプラチナカードの申し込み条件

JCBプラチナカードの申し込み条件は、25歳以上で、本人に安定継続収入がある場合のみです。

なお、学生の方は申し込みできないため注意しましょう。

通常のクレジットカードは成人の18歳以上から申し込めるものが多いため、年齢はやや高めに設定されています。

JCBプラチナカードの審査基準

JCBプラチナカードの審査基準は、公表されていません。

JCBプラチナカードで審査に通過するための平均年収

JCBプラチナカードの詳細な審査方法については明かされていません。

申し込み年齢の下限である25歳の平均年収は、300~340万円程度です。

しかし、年収はあくまで目安のため、平均以上の年収でも審査に通らない可能性はあるでしょう。

JCBプラチナカードの利用限度額

JCBプラチナカードの最高利用限度額は、300万円です。

JCBプラチナカードでは、150万~300万円の間で、審査の結果に基づき利用限度額を設定しています。

JCBプラチナカードで利用できる特別なサービス

JCBプラチナカードは幅広いサービスと特典を提供しています。

- JCBプレミアムステイプラン

- プラチナ・コンシェルジュデスク

- グルメ・ベネフィット

- プライオリティ・パス

それぞれのサービス内容を解説します。

JCBプレミアムステイプラン:高級ホテル・旅館が優待価格に

JCBプレミアムステイプランは、全国各地の高級ホテルと旅館を手ごろな価格で利用できるサービスです。

毎年、対象となるホテルや旅館が更新され、その情報はService & Benefits Guideや会員サイトで提供されます。

JCBプレミアムステイプランは、JCBゴールド ザ・プレミア、JCBプラチナ、JCBザ・クラスの会員全員が利用できる共通のプランと、JCB THE CLASS会員専用のプランがあります。

サービスを利用するためには、本会員または家族会員一人以上が宿泊者であることが条件です。

プラチナ・コンシェルジュデスク:あらゆる相談に無料で対応

プラチナ・コンシェルジュデスクは、生活全般や旅行、特別なイベントに関するサポートなど、あらゆる相談に24時間365日無料で対応するサービスです。

プラチナ・コンシェルジュデスクで受けられるサービスは、次のとおりです。

- 国内外のホテル予約

- 旅行中のトラブル相談

- 飛行機や列車、レンタカーの手配

- レストランやゴルフ場の手配

- コンサートや演劇などのチケット手配

飛行機のチケットやホテルの手配などが必要な場合、本人に代わり手配をおこなうため、出張や移動が多い方には大きなメリットといえるでしょう。

「家族4人で静かに過ごせるレストランを探してほしい」や「クリスマスに夜景を楽しめるホテルに泊まりたい」など、依頼にあわせた提案を受けられます。

グルメ・ベネフィット:2名以上の予約でコース料理が1名無料

グルメ・ベネフィットは、レストランで所定のコース料理を2名以上で予約すると、1名分が無料になるサービスです。

一流レストランの料理をリーズナブルな価格で楽しめるため、ワンランク上のおもてなしや美食を存分に堪能する機会となるでしょう。

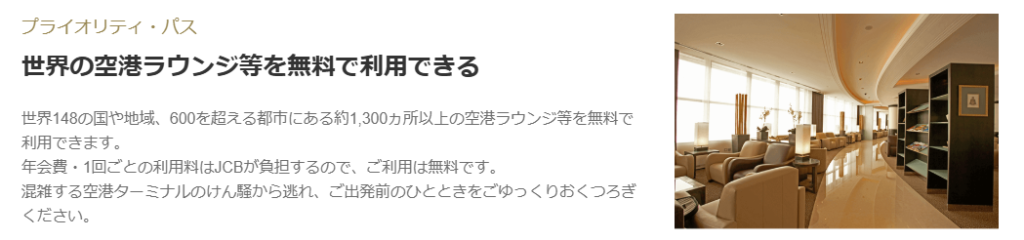

プライオリティ・パス:空港ラウンジを無料で利用可能

プライオリティ・パスは、世界148か国、600を超える都市にある空港ラウンジなどを無料で利用できるサービスです。

利用できるラウンジサービスは、次のとおりです。

- インターネット接続

- ドリンクサービス

- 新聞の閲覧

- 会議室やシャワーの利用

利用できるラウンジは、世界中に1,400か所以上あります。

プライオリティ・パスは同伴者無料になりませんが、JCBプラチナの家族カードを作れば同伴者も一緒に充実のラウンジサービスを楽しめるでしょう。

【どこがすごい?】JCBプラチナカードのメリット

JCBプラチナカードのメリットは、次のとおりです。

- 旅行・グルメなど豪華な特典が充実している

- インビテーションなしで申し込み可

- JCBザ・クラスにアップグレードするチャンスがある

- ポイントがお得に貯まる

- クレジットカードのステータスが高い

- 最高1億円の手厚い補償

- 法人向けのプラチナカードもある

それぞれ詳しく解説します。

1:旅行・グルメなど豪華な特典が充実している

JCBプラチナの会員は、GOLD Basic Serviceと呼ばれる次の特典サービスを受けられます。

- 全国の対象店舗で飲食代金が割引

- 国内主要空港およびホノルル国際空港内のラウンジを無料で利用

- 世界1,100か所以上の空港ラウンジを32USドルで利用

- 優待情報が含まれた会員情報誌の提供

JCBプラチナカードは、ライフスタイルを豊かにするための多彩な特典を提供しており、カード会員は自身のニーズや好みにあわせて特典を活用し、特別な経験を楽しめるでしょう。

2:インビテーションなしで申し込み可

JCBプラチナカードは、JCBが提供するJCB ORIGINAL SERIESと呼ばれるプロパーカードシリーズの一つで、プレミアムカードとして位置づけられています。

個人向けのプレミアムカードには、JCBプラチナカードのほかに、JCBザ・クラス、JCBゴールド ザ・プレミア、JCBゴールドカードなどがあります。

そのうち、JCBザ・クラスは招待を受けなければ取得できません。

招待なしで入手できるプレミアムカードとしては、JCBプラチナカードが最上位といえます。

3:JCBザ・クラスにアップグレードするチャンスがある

JCBプラチナカードを利用し続けることで、JCBザ・クラスの招待を受ける可能性が高まるといわれています。

JCBザ・クラスはJCBが提供するカードの中で最高峰とされ、招待がなければ入手できません。

JCBザ・クラスへの招待条件は公表されていませんが、JCBプラチナカードを継続的に利用し、長期間にわたりカード会社との信頼関係を築くことが、招待を受ける近道だといわれています。

年会費は55,000円(税込)であり、家族会員は8名まで無料です。

4:ポイントがお得に貯まる

JCBプラチナカードをショッピングで利用すると、JCBのOki Dokiポイントが貯まります。

1,000円(税込)ごとに1ポイントが貯まりますが、1ポイントは5円相当の価値があるため、ポイント還元率は0.5%です。

また海外で利用すると2倍のポイントが付き、JCBスターメンバーズ特典として年間利用金額に応じて基本還元率が最大2倍になります。

海外利用が多い方や利用金額が多い方は、特にポイントを貯めやすいでしょう。

JCBプラチナカードで貯めたOki Dokiポイントは、獲得月から5年間有効です。

以前は3年間でしたが、2016年2月以降の支払いで得たポイントからは5年間の有効期限となりました。

5:クレジットカードのステータスが高い

JCBプラチナカードは、クレジットカードとしてのステータスが高い点が特徴です。

特別なサービスが数多く受けられることから、ステータスを実感する機会も多いでしょう。

JCBは世界5大ブランドに数えられるため、よりハイクラスのクレジットカードといえます。

6:最高1億円の手厚い補償

JCBプラチナカードは、保険が充実していることも特徴です。

旅行傷害保険は本会員と家族会員を対象に、死亡や後遺障害などに対して最高1億円までの補償が利用付帯として提供されます。

航空便遅延保険(利用付帯)は、飛行機の遅延に関連する費用をカバーする保険です。

航空便が予定どおりに到着しなかった場合に生じた宿泊費、飲食費などが補償されます。

ショッピングガード保険(利用付帯)も提供されており、JCBプラチナカードで購入した商品の破損や盗難などの損害に対して保障があります。

年間の保険金額は最高500万円までで、購入から90日間までが補償期間です。

7:法人向けのプラチナカードもある

JCBプラチナ法人カードは、中小企業・個人事業主向けの特別なプレミアムカードです。

従業員カードの付帯やETCカードの複数枚発行など、ビジネスに役立つサービスが充実しています。

プラチナ・コンシェルジュデスクや、プライオリティ・パスなど、JCBプラチナカードと同様のサービスが付帯しています。

【いらない?】JCBプラチナカードの注意点

JCBプラチナカードにはメリットのみならず、次のような注意点もあります。

- 基本還元率が高くはない

- JCBブランドは海外で利用できないことがある

- デザインの好みが分かれる

それぞれ解説します。

1:基本還元率は高くない

JCBプラチナカードはさまざまな特典やサービスが付帯していますが、基本の還元率は0.5%と低めです。

ただし、各種優待店であるJCB ORIGINAL SERIESパートナーで利用すると、もらえるポイントが増える場合があります。

また、JCBプラチナカードは、カードの利用額に応じて翌年にボーナスポイントが付与されるJCB STAR MEMBERSの対象です。

ポイントを増やすためのさまざまなシステムが提供されており、適切に活用すればポイント還元率の低さは気にならないかもしれません。

2:JCBブランドは海外で利用できないことがある

JCBは日本発の国際ブランドであり、VISAやMastercardと比較すると世界での普及率はやや低い傾向があります。

そのため、すべての国や地域で同様に利用できるわけではありません。

ハワイやグアムなど、日本人観光客の多い地域ではJCBカードを受け入れる店舗や施設が比較的多いですが、それ以外の地域や国ではほかの国際ブランドのクレジットカードも持っていくことが賢明です。

国際ブランドによる違いや選び方はこちらの「クレジットカードの国際ブランドとは?それぞれの違いや選び方・おすすめクレカも紹介!」を参考にしてください。

3:デザインの好みが分かれる

JCBプラチナカードにおいて注目すべき特徴の一つが、JCBロゴが箔押し印刷で施されていることです。

箔押し印刷は高級カードの典型的なデザイン要素であり、ゴージャスな輝きはカードの外観に優雅さと独自性を与えています。

一方で、ゴージャスかつ重厚なデザインが必ずしもすべての方に適しているわけではありません。

デザインの好みは個人により異なり、よりシンプルで控えめなデザインを好む方や、重厚感のあるデザインを好まない方には、JCBプラチナカードの外観はあわないかもしれません。

JCBプラチナカードの口コミや評判

JCBプラチナカードを実際に使用している方の口コミや評判を紹介します。

よい口コミのほか、悪い口コミもあわせて紹介するため、ぜひ参考にしてみてください。

JCBプラチナカードのよい口コミ・評判

JCBのポイントモールを経由してAmazonでショッピングし、JCBプラチナカードで支払うと、通常より多くのポイントを獲得できます。

海外の加盟店ではポイント還元率が2倍になり、優待加盟店のスターバックスでは10倍のポイントが獲得できることに魅力を感じた方もいるようです。

また、JCBプラチナカードの豊富な特典も大きな魅力です。

特典には国内外の旅行、ショッピング、レストラン、エンターテイメントなど、さまざまな分野での優遇が含まれています。

特典の幅広さと付加価値により、JCBプラチナカード会員は日常の生活をより充実させられるでしょう。

JCBプラチナカードの悪い口コミや評判

悪い口コミでは、デザインに関する不満の声が見受けられました。

JCBプラチナカードは一定のデザインが提供され、変更はできません。

デザインの好みは個人により異なるため、JCBプラチナカードを選ぶ際にはデザインに注意を払うことも大切です。

また、コンシェルジュの質の低さを指摘する声もありました。

サービスを利用する前にカードの利用規約や特典について詳しく調査し、自身にとって重要なサポートを提供しているかどうかを確認しましょう。

不満や問題がある場合には、カード会社にフィードバックを提供すると改善を促すこともできます。

JCBプラチナカードをおすすめできる方

JCBプラチナカードは、次のような方におすすめです。

- 旅行や出張が多い方

- 接待の機会が多い方

- 高額決済をする方

一つずつ詳しく解説します。

旅行や出張が多い方

JCBプラチナカードは、充実した旅行保険が標準で付帯しています。

国内および海外旅行で適用されると最高1億円の補償が提供されるため、旅行中の安心感が格段に高まるでしょう。

世界各地の空港で利用できるラウンジサービスや、24時間365日対応のコンシェルジュサービスが利用できるのも大きな魅力です。

JCBプレミアムステイプランで、特別な宿泊プランを利用できることも大きなメリットです。

年会費は一般のクレジットカードに比べて割高かもしれませんが、その対価として快適で充実した旅行を楽しむための高品質なサービスと安心感が得られます。

接待の機会が多い方

JCBプラチナカードは頻繁に接待をおこなう方に非常におすすめです。

24時間365日対応のコンシェルジュサービスが付いており、接待の際の予約を代行してもらえます。

海外出張が多く、海外で接待の機会がある方には、世界各地の空港ラウンジへのアクセスや海外旅行保険の利用も大きなメリットです。

JCBプラチナカードで受けられる特典やサービスを活用すると、接待の品質を向上させ、ビジネスパートナーやクライアントとの信頼関係を築くのに役立つでしょう。

高額決済をする方

JCBプラチナカードは、高額な商品やサービスをカード決済する方にもおすすめのクレジットカードといえます。

一般的なクレジットカードと比較して、最高利用限度額が300万円と高めに設定されているため、一度に高額な支払いをする際にも安心です。

たとえば車や高級家具の購入、高額な学費の支払いなど、一度の支払い額が大きい場合に非常に便利です。

また、高額な商品やサービスをカードで決済すると、ポイント還元も大きくなり、カード利用の魅力がさらに高まります。

JCBプラチナカード発行までの流れ

JCBプラチナカードの発行を検討している方に向けて、発行方法の流れについて解説します。

公式サイト上での申し込みからカードが発行されるまでをわかりやすく解説するため、ぜひ参考にしてください。

1:Webから入会申し込み

JCBの公式サイトから、申し込み画面へアクセスします。

事前に、運転免許証やマイナンバーカードなどの顔写真付き本人確認書類を用意しておくと、手続きがスムーズです。

2:本人確認方法を設定

名前や住所などの必要事項を入力して、本人確認をおこないます。

本人確認にはさまざまな方法があるため、自身に最適な方法を選択しましょう。

支払い口座を設定

カードの申し込みと同時に、インターネットで支払い口座の設定をおこないます。

その場合は、本人確認書類などの必要書類の提出は不要となり、最短3営業日でカードが発行されます。

運転免許証

インターネットで申し込みをおこなう際に、申し込みフォームで「カード受け取り時に運転免許証を確認」を選択してください。

その後、カードが自宅に届けられた際に、本人確認書類を提出して本人確認がおこなわれます。

写真データ

本人確認書類の画像データがある場合、画像データを利用して本人確認書類をアップロード可能です。

手元の本人確認書類を写真撮影して画像を保存するとアップロードできます。

郵送

本人確認書類の用意が申し込み期限に間に合わない場合、本人確認書類のコピーと口座振替依頼書を後日郵送で提出できます。

3:入会審査

インターネットで本人確認から支払い口座の設定まですべて完了すると、次は入会審査です。

入会審査は最短5分で完了します。

4:JCBプラチナカード発行

入会審査を通過すると、カードが発行されます。

公式サイトから申し込んだ場合、発行までの期間は約1週間程度です。

ただし、申し込み内容や審査の進行状況により、カードの発行までに最大で4週間ほどかかることもあります。

JCBプラチナカードについてよくある質問

JCBプラチナカードについて、よくある質問をまとめました。

- 申し込みから最短何日で届く?

- 審査に落ちる方の特徴は?

- インビテーションを受けるための条件は?

- インビテーションと申し込みはどちらがよい?

- JCBプラチナカードの退会方法は?

- ANAとJALのJCBカードにプラチナはある?

それぞれ解説します。

申し込みから最短何日で届く?

Web上のみで申し込みを完結させた場合は、申し込みから約3営業日で発行、1週間程度で自宅に届きます。

口座設定を書類でおこなった場合は、書類がJCBに届いてから1週間程度です。

審査に落ちる方の特徴は?

クレジットヒストリーに未納や滞納の記録があると、審査に通らない可能性が高まります。

問題を解消し、クレジットヒストリーをきれいにしてから申し込みましょう。

また、30代以上でクレジットカードを持った経験がない場合、審査に通りにくいとされています。

年齢が一定以上の方でクレジットカードの履歴がなければ、スーパーホワイトと呼ばれ、金融関連の事故を疑われてしまうからです。

審査が心配な場合、比較的審査が緩やかな一般的なクレジットカードからスタートし、信用履歴を築いてランクアップする方法も考えてみましょう。

インビテーションを受けるための条件は?

招待の条件は公表されていませんが、JCBカードを利用し続けているとインビテーションが届く場合があります。

インビテーションとは、よりハイクラスのクレジットカードへの招待のことです。

また、JCBプラチナカードはインビテーションなしで直接申し込みもできます。

インビテーションと申し込みはどちらがよい?

JCBプラチナカードへの申し込み方法には、JCBからインビテーションを受けるか、直接申し込むかのどちらかです。

どちらも特典内容は同じなため、自身にあった申し込み方法を選びましょう。

JCBプラチナカードの退会方法は?

JCBカードの退会方法は、カードの種類やグレードにより異なります。プラチナカードの場合は、電話で退会手続きをおこなえます。

カード裏面に記載されているカード発行会社まで、本人が問い合わせてください。

また、カード有効期限月の月末までに退会された場合は、次回の年会費はかかりません。

ANAとJALのJCBカードにプラチナはある?

ANAには「ANA JCBカードプレミアム」、JALには「JCBカードプラチナ」があります。

主な特徴は次のとおりです。

| JCBカードプラチナ | ANA JCBカードプレミアム | |

|---|---|---|

| 申し込み条件 | 20歳以上で安定収入がある方 | 30歳以上で安定収入がある方 |

| 年会費 | 34,100円(税込) | 77,000円(税込) |

| ポイント還元率 | 1% | 1.3% |

| 旅行傷害保険 | 国内:最高1億円 海外:最高1億円 | 国内:最高1億円 海外:最高1億円 |

マイルを貯めている方、旅行が多い方は、航空会社のプラチナカードを検討してみてください。

まとめ

JCBプラチナカードは、豪華な特典が付いているうえに比較的年会費が手頃な、コストパフォーマンスの高いクレジットカードです。

24時間365日対応のコンシェルジュサービスや、全国の対象店舗で飲食代金が割引されるなど、魅力的な優待特典が満載です。

充実した保険や補償も提供されており、不測の事態に備えることもできます。

JCBプラチナカードは、ステータス感のあるカードを持ちたい方や、旅行や接待の際にお得なクレジットカードを選びたいといった方におすすめの1枚です。

<参考リンク>

JCBプラチナカード公式サイト