Oliveフレキシブルペイと三井住友カード(NL)は、どちらもSMBCグループが発行するクレジットカードです。

共通点も多いため、「それぞれの違いを知りたい」「どっちがおすすめ?」と考える方も多いでしょう。

Oliveフレキシブルペイと三井住友カード(NL)では、対象店舗でのポイント還元率や特典、設定できる引き落とし口座が違います。

また、2枚は併用できるため、2枚持ちするのもよいでしょう。

本記事ではOliveフレキシブルペイと三井住友カード(NL)の違い、それぞれのメリット・デメリットや乗り換え時の注意点について解説します。

Oliveフレキシブルペイ、三井住友カード(NL)発行を検討する際の参考にしてみてください。

Oliveフレキシブルペイと三井住友カード(NL) は

こんな方にオススメ!

| Oliveフレキシブルペイ | 三井住友カード(NL) |

|---|---|

|  |

| 主な特徴 | |

| ・5つの機能が一体に ・最大20%の高還元 | ・ナンバーレスのクレカ ・最短10秒のスピード発行 |

| おすすめな方 | |

| ・クレカやキャッシュカードを一つにしたい ・口座やポイントを一括で管理したい ・高還元率のクレカを持ちたい | ・クレカをすぐに使い始めたい ・支払い口座を選びたい ・国際ブランドを選びたい |

| 公式サイトをチェック | 公式サイトをチェック |

※タップすると該当箇所に飛びます

Oliveと三井住友カード(NL)の特徴

Oliveフレキシブルペイも三井住友カード(NL)も、どちらもSMBCグループ発行のクレジットカードです。

共通点が多い2つですが、それぞれの特徴を知っておきましょう。

なお、この2枚は併用できます。2枚持ちにはメリットもあるため、どちらか選べないという方は両方の発行も検討してみてください。

Oliveフレキシブルペイとは?

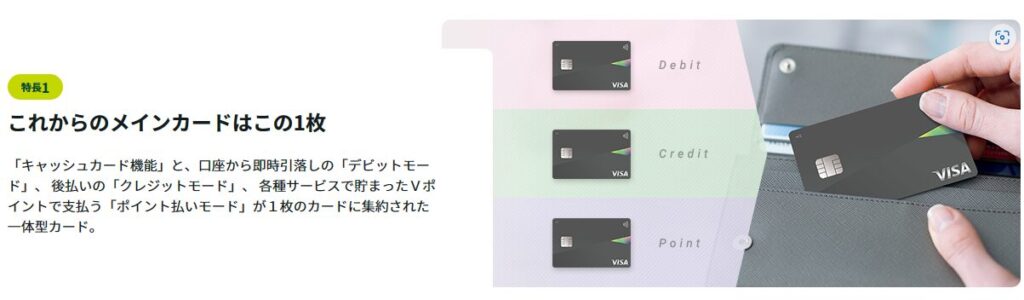

Olive(オリーブ)はモバイル総合金融サービスで、アプリを使って口座・決済・証券などを一括管理できます。

Oliveアカウントを作成すると、Oliveフレキシブルペイというクレジットカードが自動で発行されます。

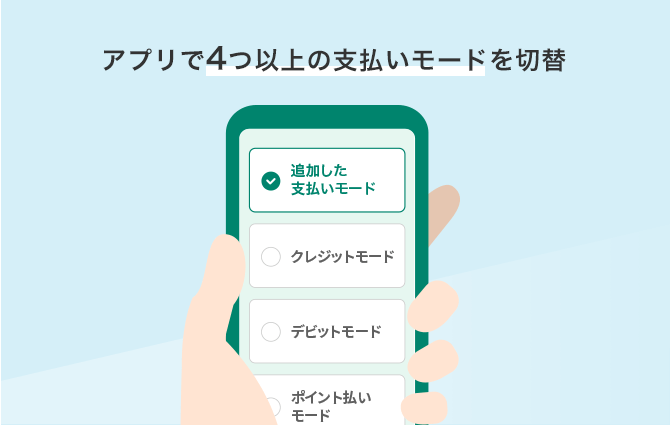

Oliveフレキシブルペイはクレジットカード、デビットカード、ポイントカード、キャッシュカード、追加したカードでのお支払いの機能が一体となったカードです。

利用時には、アプリ上で支払いモードを簡単に選択できます。

基本のポイント還元率は0.5%ですが、Vポイントアッププログラムを活用すれば最大20%の還元※が受けられます。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード(NL)とは?

-1-1.png)

三井住友カード(NL)は一般的なクレジットカードです。

NLとはナンバーレスの意味で、券面にクレジットカード番号が記載されていないカードになります。

そのため、セキュリティ面に優れており、安心して利用できるクレジットカードです。

クレジットカード番号などの情報はVpassアプリで確認できるため、ネットショッピングもスムーズにおこなえるでしょう。

Oliveフレキシブルペイ同様、基本のポイント還元率は0.5%で、対象店でのタッチ決済で最大7.0%の還元※が受けられます。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。 ※iD、カードの差し込み、磁気取引は対象外です。 ※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※通常のポイントを含みます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 ※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

Oliveフレキシブルペイと三井住友カードの5つの違い

Oliveフレキシブルペイと三井住友カード(NL)を比較すると、次のようになります。

| サービス名 | Oliveフレキシブルペイ | 三井住友カード(NL) |

|---|---|---|

| サービス画像 |  |  |

| 年会費 (一般カード) | 永年無料 | 永年無料 |

| 国際ブランド | ※プラチナプリファードはVisaのみ | |

| 基本還元率 | 一般:0.5% ゴールド:0.5% プラチナプリファード:1.0% ※クレジットモードの場合 | ・一般:0.5% ・ゴールド:0.5% ・プラチナプリファード:1.0% |

| 対象店舗での還元率 | 最大20%※ | 最大16% |

| 決済機能 | クレジットカード デビットカード ポイントカード | クレジットカード |

| 引き落とし口座 | 三井住友銀行口座 | 任意の銀行口座 |

| 付帯保険・特典 | ・基本特典 ・選べる特典 ・旅行傷害保険 | ・旅行傷害保険 |

| 公式サイト | 詳細を見る | 詳細を見る |

一般カードであれば、どちらも年会費が永年無料ですが、Oliveフレキシブルペイと三井住友カード(NL)には主に5つの違いがあるため、一つずつ解説します。

違い1:対応している国際ブランドが異なる

Oliveフレキシブルペイと三井住友カード(NL)は、対応する国際ブランドが異なります。

- Olive:Visaのみ

- 三井住友カード:Visa、Mastercard(プラチナプリファードはVisaのみ)

三井住友カード(NL)がVisaかマスターカードから選べるのに対し、OliveフレキシブルペイはVisaのみです。

ただし、Visaブランドは利用できる店舗が多いため、実用上大きなデメリットとなる可能性は低いといえるでしょう。

違い2:設定できる引き落とし口座が異なる

Oliveフレキシブルペイと三井住友カード(NL)は、設定できる引き落とし口座が異なります。

- Olive:三井住友銀行のみ

- 三井住友カード:三井住友銀行以外も選択可能

Oliveフレキシブルペイの引き落とし口座は三井住友銀行に限定されますが、三井住友カード(NL)は三井住友銀行以外も選択可能です。

そのため、Oliveフレキシブルペイを作る際は、三井住友銀行の口座開設が必須です。

三井住友銀行をメインバンクにする予定のない方は注意してください。

違い3:対象店舗でのポイント還元率が異なる

Oliveフレキシブルペイと三井住友カード(NL)は対象店舗でのポイント還元率が異なります。

- Olive: 最大20.0%(基本還元率0.5%、Visaタッチ決済6.5%、家族ポイント5.0%、Vポイントアッププログラム8.0%)

- 三井住友カード:最大16.0%(基本還元率0.5%、Visaタッチ決済6.5%、家族ポイント5.0%、Vポイントアッププログラム4.0%)

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

対象のコンビニや飲食店などで受けられるポイント還元は、Oliveフレキシブルペイが最大20.0%に対して、三井住友カード(NL)は最大16.0%です。

そのため、徹底的にポイント還元にこだわりたい方は、Oliveフレキシブルペイを検討するとよいでしょう。

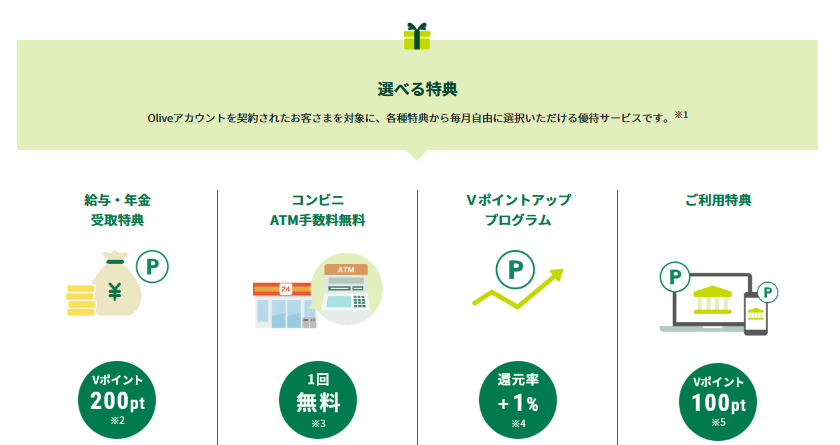

違い4:受けられる特典が異なる

Oliveフレキシブルペイと三井住友カード(NL)で受けられる付帯特典は異なります。

Oliveフレキシブルペイでは、無条件で適用される基本特典と、4つの中から毎月選べる特典が付帯しています。※

Vポイントアッププログラム+1%や毎月100ポイント付与など、日々の買い物で少しでも還元率を上げてお得さを実感したい方はOliveが適しているといえるでしょう。

なお、どちらのカードにも最高2,000万円の海外旅行傷害保険が付帯しており、違いはありません。

※プラチナプリファードは2つ選択可能

違い5:決済機能が異なる

Oliveフレキシブルペイと三井住友カード(NL)は決済機能が異なります。

三井住友カード(NL)がクレジットカードのみなのに対し、Oliveフレキシブルペイの決済機能は次の4つから選択できます。

- クレジットモード

- デビットモード

- ポイント払いモード

- 追加した支払いモード

たとえば大きな金額の買い物はクレジットモードで後払い、普段の支払いはデビットモードで即時決済にするなど、用途にあわせたお金の管理も容易に実現できます。

選択肢は多いに越したことはないため、決済機能を複数持ちたい方は、Oliveを選ぶとよいでしょう。

【比較解説】Oliveフレキシブルペイのメリット・デメリット

Oliveフレキシブルペイのメリットとデメリットを比較すると、次のようになります。

| メリット | ・対象店舗でのポイント還元率が最大20.0% ・特典が選べる ・各種手数料が無料 ・カードの枚数を減らせる |

|---|---|

| デメリット | ・通常のポイント還元率は0.5% ・三井住友銀行口座が必要 ・2年間利用しない場合は手数料が発生する ・国際ブランドがVISAのみ |

Oliveフレキシブルペイの一番のメリットは、対象店舗でのポイント還元率が最大20%※までアップする点です。

Olieveアプリの取得や月1回アプリへログインなど、手軽に達成できる条件もあるため、自身ができる範囲で還元率の最大化を目指すとよいでしょう。

ただし、通常の還元率は0.5%と一般的です。

対象のコンビニや飲食店を利用しない方は、Oliveフレキシブルペイの恩恵を受けられるシーンが少ないといえます。

また、毎月自由に選べる特典や、手数料が無料になる点がOliveフレキシブルペイのメリットです。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

【比較解説】三井住友カード(NL)のメリット・デメリット

一方、三井住友カード(NL)のメリットとデメリットは次の通りです。

| メリット | ・最短10秒のカード番号即時発行が可能 ・引き落とし口座を選択できる ・国際ブランドを選択できる |

|---|---|

| デメリット | ・対象店舗の還元率がOliveより低い ・機能がクレジットカードのみである ・Oliveと比べて特典が乏しい |

いわゆる普通のクレジットカードである三井住友カード(NL)は、24時間申し込め、最短10秒でカード番号を発行できます。

カードが自宅に届くのを待たずに、すぐにネットショッピングなどで利用できるため、急いで買い物をしたい方におすすめです。

また、引き落とし口座が三井住友銀行に限定されないため、すでに開設済みの口座を有効活用できるでしょう。

なお、三井住友カード(NL)も還元率がアップするVポイントアッププログラムの対象カードですが、還元率は最大16.0%で、Oliveフレキシブルペイの最大20.0%※より低い点には注意してください。

とにかくポイント還元を最大化して受け取りたい方には、デメリットといえるでしょう。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Oliveと三井住友カードのどちらを選ぶべき?

ここまでは、Oliveフレキシブルペイと三井住友カード(NL)のメリット・デメリットを紹介してきましたが、どちらを選ぶべきか決められない方もいるでしょう。

ここからは、それぞれのカードに向いている人の特徴を解説します。

Oliveフレキシブルペイが向いている方の特徴

Oliveフレキシブルペイは次のような方に向いています。

- クレジットカードやキャッシュカードを一つにまとめたい

- 三井住友銀行を支払い口座にしたい

- 資産をアプリで一括管理したい

- 平日夜間や土日にATMを利用する

Oliveフレキシブルペイの最大の特徴は、5つの機能を一つのカードに集約させた点です。

複数の機能を一つのカードにまとめ、アプリで一括管理したい方にOliveフレキシブルペイはおすすめでしょう。

また、ATM手数料無料やポイント付与など、Oliveフレキシブルペイならではの特典に魅力を感じる方にも向いています。

三井住友カード(NL)が向いている方の特徴

一方、三井住友カード(NL)は次のような方に向いています。

- 今すぐにネットショッピングを楽しみたい

- 支払い口座を三井住友銀行以外にしたい

- マスターカードを利用したい

最短10秒で審査が完了し、カード番号が発行されるため、すぐにネットショッピングやスマホ決済を利用したい方におすすめです。

また、三井住友銀行以外も支払い口座に選択できるため、新たに三井住友銀行で口座を作成したくない方にも向いています。

併用OK!Oliveと三井住友カードの2枚持ちをするメリット・デメリット

Oliveフレキシブルペイと三井住友カード(NL)は併用して両方持つこともできます。

ただし、2枚を併用して持つにはデメリットもあるため、よく確認しておきましょう。

Oliveと三井住友カードの2枚持ちのメリット

Oliveフレキシブルペイと三井住友カード(NL)を両方持つメリットは、両方の特典を最大限に受けられる点でしょう。

すでに三井住友カード(NL)を持っている方なら、Oliveフレキシブルペイも利用すれば、ポイント還元率が最大20%※にアップしたり、Olive独自の特典が受けられたりしてお得です。

また、三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドには、年間100万円以上の利用で10,000ポイントを受け取れる継続特典があります。

もし年間200万円以上カードを利用する場合は、三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドそれぞれで100万円利用すれば、それぞれのカードで10,000ポイントを受け取れます。

なお、三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドともに、年間100万円以上の利用で年会費が翌年以降永年無料です。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Oliveと三井住友カードの2枚持ちのデメリット

一方、デメリットとしては、ゴールドカードの継続特典がもらえなくなる可能性が挙げられます。

三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドでは年間100万円以上の利用で継続特典がもらえたり年会費無料になったります。

ただしカードを両方所持したとしても、年間100万円のハードルはそれぞれのカードで越えなくてはいけません。

たとえば年間利用額が120万円の方の場合、三井住友カード ゴールド(NL)だけを使っていれば年間100万円のハードルを越えられます。

しかし、Oliveフレキシブルペイと使い分ける場合、各60万円ずつ利用するとどちらのカードでも年間100万円は超えられず、特典を受けられません。

また、クレジットカードの2枚持ちによって、カード支払い額の管理が複雑になるデメリットもあるでしょう。

Oliveに三井住友カード(NL)を追加できる

2024年5月28日に、Oliveフレキシブルペイに他のクレジットカードを追加できる機能が追加されました。

Oliveフレキシブルペイに三井住友カード(NL)を登録しておけ、支払い時に「追加した支払いモード」にするだけで、三井住友カード(NL)から支払いができます。

この機能を使えば、両方のカードを持ち歩く必要がなく、2枚の使い分けが可能です。

なお、Oliveに追加できるのは三井住友カード(NL)をはじめとする対象カード5枚までです。

追加可能なのはVisaブランドのみで、マスターカードの三井住友カード(NL)は追加できない点に注意してください。

【注意】三井住友カード(NL)からOliveへ切り替えはできない

すでに三井住友カード(NL)を持っている方で、Oliveフレキシブルペイへ乗り換えたいと考える方も多いでしょう。

しかし、三井住友カード(NL)からOliveフレキシブルペイへ直接切り替えはできないため、注意が必要です。

Oliveフレキシブルペイの新規契約が必要

三井住友カード(NL)からOliveフレキシブルペイへ直接切り替えられないため、Oliveフレキシブルペイを新規契約しなくてはいけません。

口座番号やカード番号などすべてが新しく発行されます。

そのうえで、三井住友カード(NL)が不要な方は解約手続きが必要です。

もちろん、2枚持ちをする方は三井住友カード(NL)も引き続き使用できます。

通常口座からOliveアカウントへの切り替えは可能

三井住友カード(NL)をOliveフレキシブルペイに切り替えることはできませんが、三井住友銀行の通常口座をOliveアカウントへ切り替えられます。

切り替え後も口座残高や店番号は、変わらずそのまま引き継がれます。

またOliveへ切り替える際は、先にOliveアカウントを開設しないと手続きできないため注意してください。

Oliveへの切り替えができるカード一覧

三井住友カード(NL)以外の次のカードはOliveフレキシブルペイへ直接切り替えが可能です。

- 普通預金キャッシュカード

- デビット一体型キャッシュカード

- クレジットカード一体型キャッシュカード(SMBC CARD、One’s Card、SMBC CARD Suica、SMBC JCB CARD)

店番号・口座番号はそのままで、カード番号は新たに発行されます。

なおOliveフレキシブルペイに切り替えた場合、今持っている上記のカードは使えなくなるためご注意ください。

Oliveアカウントへの切り替え方法は「三井住友カードからOliveへ切り替える方法を解説!特徴・注意点も紹介」で解説しています。参考にしてみてください。

三井住友カード(NL)からOliveフレキシブルペイへ乗り換える際の注意点

ここからは、三井住友カード(NL)をやめてOliveフレキシブルペイへ乗り越える際の注意点を2つ紹介します。

必要ない三井住友カードは解約する必要がある

すでに三井住友カード(NL)をお持ちの方がOliveフレキシブルペイを利用する際は、切り替えではなく、新たに申し込む必要があります。

そのため、手続きをしない限りは三井住友カード(NL)も使用できる状況です。

クレジットカードの2枚持ちが気になり1枚に絞りたい方は、三井住友カード(NL)を解約しなくてはいけません。

特に三井住友カードゴールド(NL)やプラチナプリファードなどは年会費がかかるため、解約し忘れには注意してください。

Oliveフレキシブルペイを申し込む際は、三井住友カードからの乗り換えはできない点は理解しておきましょう。

100万円修行の引継ぎは不可

三井住友カード ゴールド(NL)とOliveフレキシブルペイのゴールドは、年間100万円利用すれば、翌年以降の年会費が永年無料になる特典があります。

また、継続特典として10,000ポイントを受け取れます。

しかし、利用額の引継ぎは不可のため、年の途中でカードを発行した場合、一から利用額100万円を目指さなくてはいけません。

100万円修行の引継ぎは不可な点は理解しておきましょう。

【2024年11月最新】Oliveのキャンペーンで最大29,600円相当が貰える

2024年11月現在、最大29,600円相当が貰えるキャンペーンを開催しています。

ポイント獲得方法は次のとおりです。

- Oliveアカウントへの入金:1,000円相当

- Oliveフレキシブルペイ(クレジットモード)でスマートフォンのタッチ決済1回利用:最大7,000円分

- Olive新規入会と利用で利用金額の15%還元:最大5,000円相当

- SBI証券の口座開設+三井住友カードでの積立+対象商品の取引:最大16,600円相当

お得なキャンペーンのため、新たに銀行やクレジットカード申し込みを検討中の方は、ぜひチェックしてみましょう。

キャンペーンの詳細は「Oliveの最新キャンペーン記事」か公式サイトをご覧ください。

Oliveと三井住友カード(NL)の違いに関するよくある質問

Oliveフレキシブルペイと三井住友カード(NL)の違いに関してよく寄せられる質問を紹介します。

不安点が残る方は解消しておきましょう。

三井住友カード(NL)とOliveの違いは?

| サービス名 | Oliveフレキシブルペイ | 三井住友カード(NL) |

|---|---|---|

| サービス画像 |  |  |

| 年会費 (一般カード) | 永年無料 | 永年無料 |

| 国際ブランド | ※プラチナプリファードはVisaのみ | |

| 基本還元率 | 一般:0.5% ゴールド:0.5% プラチナプリファード:1.0% ※クレジットモードの場合 | ・一般:0.5% ・ゴールド:0.5% ・プラチナプリファード:1.0% |

| 対象店舗での還元率 | 最大20%※ | 最大16% |

| 決済機能 | クレジットカード デビットカード ポイントカード | クレジットカード |

| 引き落とし口座 | 三井住友銀行口座 | 任意の銀行口座 |

| 付帯保険・特典 | ・基本特典 ・選べる特典 ・旅行傷害保険 | ・旅行傷害保険 |

| 公式サイト | 詳細を見る | 詳細を見る |

Oliveフレキシブルペイと三井住友カード(NL)には、対象店舗での最大還元率や付帯保険といった違いがあります。

全体的にはOliveフレキシブルペイのほうが機能が多く、優れていると言えるでしょう。

しかしOliveフレキシブルペイは国際ブランドがVisaしか選べない点や、引き落とし口座が三井住友銀行に限られる点がデメリットです。

Oliveゴールドと三井住友カード ゴールド(NL)の違いは?

Oliveフレキシブルペイゴールドと三井住友カードゴールド(NL)の特徴や違いは次の通りです。

| サービス名 | Oliveフレキシブルペイ ゴールド | 三井住友カード ゴールド(NL) |

|---|---|---|

| サービス画像 |  |  |

| 年会費 | 5,500円※1 | |

| 国際ブランド | ||

| 基本還元率 | 0.5%※2 | |

| 対象店舗での還元率 | 最大20%※3 | 最大16% |

| 決済機能 | クレジットカード デビットカード ポイントカード | クレジットカード |

| 引き落とし口座 | 三井住友銀行口座 | 任意の銀行口座 |

| 継続特典 | 年間100万円のご利用で10,000ポイントプレゼント | |

| 付帯保険・特典 | ・基本特典 ・選べる特典 ・旅行傷害保険(海外・国内最高2,000万円) ・ラウンジ利用 | ・旅行傷害保険(海外・国内最高2,000万円) ・ラウンジ利用 |

| 公式サイト | 詳細を見る | 詳細を見る |

※3:対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

年会費やポイント基本還元率に違いはありませんが、一般カードと同様にポイントアップした際の還元率や引き落とし口座などに違いがあります。

年間100万円以上の利用で10,000ポイントがもらえる継続特典は、どちらのカードも対象です。

また、ワンランク上のプラチナプリファードも、Oliveフレキシブルペイと三井住友カードで年会費や基本還元率に違いはありません。

なお、三井住友カードプラチナプリファードでは引き落とし口座がVisaのみで、Oliveフレキシブルペイと同じになります。

Oliveと三井住友カードは2枚持ちできる?

Oliveフレキシブルペイと三井住友カード(NL)は併用可能で、2枚持ちが可能です。

すでに三井住友カード(NL)を持っている場合、Oliveフレキシブルペイも利用すれば、ポイント還元率が最大20%にアップしたり、Olive独自の特典が受けられたりしてお得でしょう。

まとめ

Oliveフレキシブルペイはポイント還元が最大20.0%受けられ、各種手数料が無料になりお得ですが、三井住友銀行口座が必須の一枚です。

一方、三井住友カード(NL)は引き落とし口座や国際ブランドを選択できる自由度はありますが、対象店舗の還元率がOliveフレキシブルペイより低く、お得さは見劣りします。

どちらか一枚に絞り切れない方は、両方のカードを持つのも一案でしょう。

ぜひ本記事を参考に、自身の利用シーンや年間の利用額を照らしあわせて、Oliveフレキシブルペイ、三井住友カード(NL)の申し込みを検討してください。