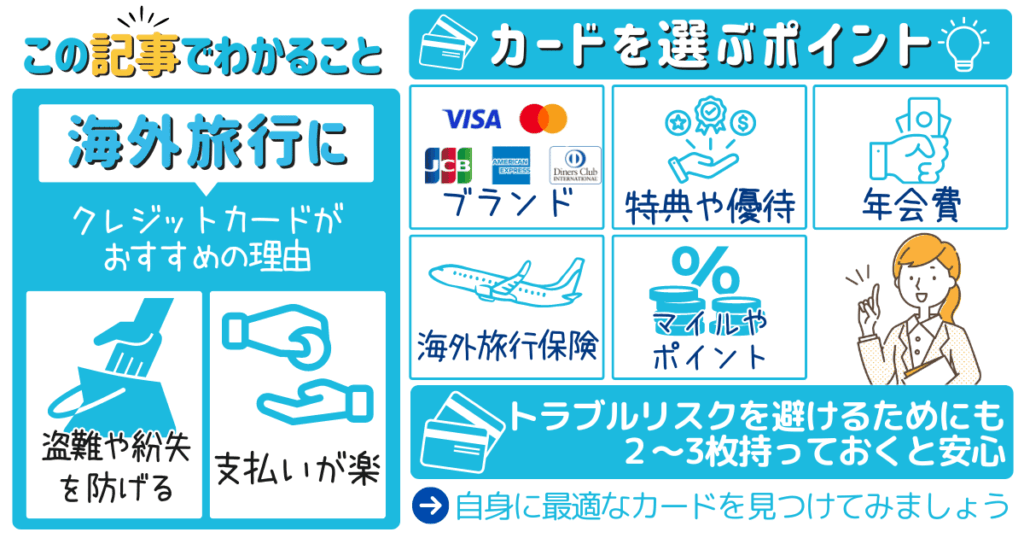

海外旅行で使用するおすすめのクレジットカードが知りたいと考えている方は多いのではないでしょうか。

クレジットカードは現金の通貨に両替する手間がかからず、トラブルが起きたときの保険もあるため、海外旅行の際は持参すると安心です。

使える国際ブランドが限られる場合があるため、念のため複数のカードを持っていくとよいでしょう。

海外旅行で使用するクレジットカードは、現地で使用できるかや優待があるかなど、いくつかの選ぶ基準があります。

本記事では、海外旅行でおすすめなクレジットカードの選び方やお得に使用するコツ、使用する際の注意点などを解説します。

また学生のおすすめのクレジットカードもあわせて紹介するので、海外旅行で使用するクレジットカード選びに悩んでいる方は、ぜひ参考にしてください。

海外旅行におすすめのクレカ13選はコチラ!

サービス名 | \編集部おすすめ!/ 三井住友カード(NL) | \編集部おすすめ!/ 学生専用ライフカード | JCB カード W | エポスカード | 三菱UFJカード VIASOカード | Oliveフレキシブルペイ | ライフカード <旅行傷害保険付き> | UCプラチナカード | エムアイカード ゴールド | ライフカードゴールド | ANA JCBカード <学生用> | JALカード navi (学生専用) | 楽天カード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 券面デザイン 画像クリックで詳細へ飛びます |  |  |  |  |  |  |  |  |  |  | .png) |  | |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 1,375円※2 | 16,500円 | 5,500円 | 11,000円 | 在学中無料 | 在学中無料 | 永年無料 |

| 還元率 | 0.5%~7.0% | 0.3%~0.6% | 1.0%~10.5%※1 | 0.5% | 0.5%~1.0% | 0.5%〜7.0% | 0.5%~1.5% | 1.0% | 1.0% | 0.5%~1.5% | 1.0% | 1.0%~2.0% | 1.0% |

| 国際ブランド | |||||||||||||

| 付帯保険 | ・海外旅行傷害保険 (最高2,000万円) | ・海外旅行傷害保険 (最高2,000万円) | ・海外旅行傷害保険 (最高2,000万円) ・海外ショッピング保険 (最高100万円) | ・海外旅行傷害保険 (最高3,000万円) | ・海外旅行傷害保険 (最高2,000万円) ・ショッピング保険 (年間最高100万円) | ・海外旅行傷害保険 (最高2,000万円) | ・海外旅行傷害保険 (最高2.000万円) ・国内旅行傷害保険 (最高1.000万円) | ・海外旅行傷害保険 (最高1億円) ・国内旅行傷害保険 (最高5.000万円) | ・海外旅行傷害保険 (最高3,000万円) | ・海外旅行傷害保険 (最高2.000万円) ・国内旅行傷害保険 (最高1.000万円) | ・海外旅行傷害保険 (最高1,000万円) ・国内旅行傷害保険 (最高1,000万円) | ・海外旅行傷害保険 (最高1,000万円) ・国内旅行傷害保険 (最高1,000万円) | ・海外旅行傷害保険 (最高2.000万円) ・カード盗難保険 |

| おすすめな方 | 海外旅行のサービスや 補償を重要視する方 | 海外旅行の特典を重視する学生の方 | 日本人観光客が多い国へ 旅行に行く方 | 海外旅行まで日数がない方 | 海外でショッピングを 楽しみたい方 | 日常でも便利に使用できるクレジットカードを求めている方 | 海外だけでなく国内旅行にも 行く方 | サービスや補償がワンランク上の海外旅行をしたい方 | 優雅な海外旅行にしたい方 | 旅行を心ゆくまで楽しみたい方 | ANAに搭乗する機会が多い学生の方 | JALに搭乗する機会が多い学生の方 | ハワイへよく行く方 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

海外旅行にクレジットカードをおすすめする5つの理由

海外旅行でクレジットカードの使用をおすすめする理由は次のとおりです。

- 現金の盗難や紛失を防げる

- 両替する手間がかからない

- 海外旅行保険を使用できる

- 身分証明書の代わりになる

- 補償金が不要になる

それぞれの理由について1つずつ解説します。

1:現金の盗難や紛失を防げる

クレジットカードを使用すれば、現金を持ち歩く必要がなく、お金の盗難や紛失を防げます。

海外では財布に現金を入れて持ち歩くと、スリの被害に遭うケースも考えられます。

クレジットカードは暗証番号やサインなど、本人確認が必要なため、万が一盗難や紛失があった際も安心です。

もしもクレジットカードを紛失しても、カード会社に連絡すればすぐに使用を停止できます。

2:両替する手間がかからない

クレジットカードを使用して代金を支払えば、両替する手間がかからず便利です。

現金で支払う場合は、日本円から現地の通貨に両替する必要があり、両替する手数料もかかります。

さらに両替した現地の通貨を使い切れない場合は、再度日本円に両替する手間と手数料がかかります。

クレジットカードであれば両替をしなくてよいうえに、為替手数料が両替よりも安くすむためお得です。

3:海外旅行保険を使用できる

クレジットカードのなかには、海外旅行保険が付帯するカードがあります。

海外旅行保険があれば旅行中の怪我や病気、携行品の損害などが補償され、トラブルの際に安心です。

国により医療費が高額な場合もあるため、海外旅行保険があるのは大きなメリットです。

海外で使用するクレジットカードを選ぶ際は、海外旅行保険の内容を確認しましょう。

4:身分証明書の代わりになる

海外ではクレジットカードが、身分証明書の代わりになるケースがあります。

クレジットカードを所持している方は、支払い能力があると判断されるためです。

たとえばホテルにチェックインするときや、レンタカーを使用するときに、クレジットカードの提示を求められる場合があります。

なお、カードレスやナンバーレスのクレジットカードの際は、カード番号がわかるようにしておきましょう。

5:補償金が不要になる

海外旅行でクレジットカードを持参していると、補償金が不要になる場合があります。

補償金とは、もしものトラブルを考慮して、店舗側から求められるお金です。

主にホテルのチェックインに補償金が必要ですが、クレジットカードを持参していると信頼度が上がり、補償金が不要になるケースがあります。

クレジットカードがないと、高い補償金を取られたりレンタカーを借りれなかったりするため、注意が必要です。

海外旅行におすすめのクレジットカードの5つの選び方

海外旅行で使用するクレジットカードの選び方には、5つのポイントがあります。

確認するポイントは次のとおりです。

- 国際的なブランドかどうか

- 優待が充実しているか

- 年会費が無料か

- 海外旅行保険が自動で付帯するか

- マイル・ポイントが貯めやすいか

1つずつ詳しく解説します。

1:国際的なブランドかどうか

海外旅行におすすめなクレジットカードは、国際的なブランドかどうかを確認しましょう。

代表的な国際ブランドは次のとおりです。

- VISA

- JCB

- Mastercard

- Diners Club

- American Express

アメリカではVISA、日本人観光客が多い国はJCB、ヨーロッパではMastercardの加盟店が多いなど、国により傾向があります。

そのため、自身が旅行に行く国でよく使用されているブランドを確認しておくとよいでしょう。

VISAやMastercardは世界的に使用されているため、さまざまな国に旅行したい方はどちらかの選択をおすすめします。

2:優待が充実しているか

海外旅行での優待が充実しているかもチェックしましょう。ゴールドカードやプラチナカードなど、選ぶグレードにより受けられる優待が異なります。

クレジットカード会員が、海外で受けられる主な優待は次のとおりです。

- 空港ラウンジの使用

- 宿泊や食事、買い物での割引

- 空港からの手荷物配送無料

一般的にグレードが高いクレジットカードになれば、優待の充実度が増します。

しかし、年会費も高くなる傾向があるため、優待の内容と年会費をよく見比べる必要があります。

クレジットカードを選ぶ際は、自身が受けたい優待が充実しているか確認しましょう。

3:年会費が無料か

年会費の有無は、クレジットカードを選ぶ際に大切なポイントです。

永年無料であれば、年会費を気にする必要なく継続的にクレジットカードを使用できます。

年会費が発生するクレジットカードの場合は、年会費と受けられるサービスと比較して、適正なのかを確認しなければなりません。

なるべく年会費が無料で、自身が満足できるクレジットカードを選びましょう。

4:海外旅行保険が付帯するか

海外で使用するクレジットカードを選ぶ際は、海外旅行保険が付帯しているかどうかを確認しましょう。

海外旅行保険が付帯しているクレジットカードであれば、急な病気や怪我、携行品の破損や盗難など、トラブルがあった際も安心できます。

なお、海外旅行保険には自動付帯と利用付帯の2種類があり、事前に確認する必要があります。

自動付帯は申し込み不要で適用されますが、利用付帯の海外旅行保険は決められた条件を満たさなければ適用されません。

利用付帯の海外旅行保険の条件は、各クレジットカード会社により異なるため、旅行の前に条件を確認しましょう。

5:マイル・ポイントが貯めやすいか

クレジットカードを選ぶ際は、マイルやポイントが貯まりやすいカードにしましょう。

普段の買い物や食事でマイルやポイントが貯まり、海外旅行の費用にできてお得です。

貯めたマイルやポイントで飛行機のグレードを上げたり、普段より高級な食事をしたりするなど、有効活用できます。

旅行中の買い物や食事でもマイルやポイントが貯まり、次の旅行が楽しみになるのもメリットです。

【最強の1枚】海外旅行におすすめのクレジットカード10選

今回紹介した、海外旅行で使用するクレジットカードの選び方を基準として、おすすめな最強カードを10枚厳選しました。

サービス名 | \編集部おすすめ!/ 三井住友カード(NL) | JCB カード W | エポスカード | 三菱UFJカード VIASOカード | Oliveフレキシブルペイ | ライフカード <旅行傷害保険付き> | UCプラチナカード | エムアイカード ゴールド | ライフカードゴールド | 楽天カード |

|---|---|---|---|---|---|---|---|---|---|---|

| 券面デザイン 画像クリックで詳細へ飛びます |  |  |  |  |  |  |  |  |  |  |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 1,375円※2 | 16,500円 | 5,500円 | 11,000円 | 永年無料 |

| 還元率 | 0.5%~7.0% | 1.0%~10.5%※1 | 0.5% | 0.5%~1.0% | 0.5%〜7.0% | 0.5%~1.5% | 1.0% | 1.0% | 0.5%~1.5% | 1.0% |

| 国際ブランド | ||||||||||

| 付帯保険 | ・海外旅行傷害保険 (最高2,000万円) | ・海外旅行傷害保険 (最高2,000万円) ・海外ショッピング保険 (最高100万円) | ・海外旅行傷害保険 (最高3,000万円) | ・海外旅行傷害保険 (最高2,000万円) ・ショッピング保険 (年間最高100万円) | ・海外旅行傷害保険 (最高2,000万円) | ・海外旅行傷害保険 (最高2.000万円) ・国内旅行傷害保険 (最高1.000万円) | ・海外旅行傷害保険 (最高1億円) ・国内旅行傷害保険 (最高5.000万円) | ・海外旅行傷害保険 (最高3,000万円) | ・海外旅行傷害保険 (最高2.000万円) ・国内旅行傷害保険 (最高1.000万円) | ・海外旅行傷害保険 (最高2.000万円) ・カード盗難保険 |

| おすすめな方 | 海外旅行のサービスや 補償を重要視する方 | 日本人観光客が多い国へ 旅行に行く方 | 海外旅行まで日数がない方 | 海外でショッピングを 楽しみたい方 | 日常でも便利に使用できるクレジットカードを求めている方 | 海外だけでなく国内旅行にも 行く方 | サービスや補償がワンランク上の海外旅行をしたい方 | 優雅な海外旅行にしたい方 | 旅行を心ゆくまで楽しみたい方 | ハワイへよく行く方 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

得られるメリットを比較して、自身に合ったクレジットカードを選んでください。

1:三井住友カード(NL)

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5%~7%※1 |

| 国際ブランド | |

| 発行スピード | 最短10秒※2 |

| 付帯保険 | 海外旅行傷害保険※3 |

- 年会費無料でお得にポイントを貯めたい

- ナンバーレスでセキュリティを強化したい

- タッチ決済を利用したい

三井住友カード(NL)は年会費が永年無料で使用でき、海外旅行で便利なクレジットカードです。

三井住友カード(NL)が海外旅行でおすすめな理由は次のとおりです。

- ポイントUPモールからの予約で還元率アップ

- ポイントはマイルに変更可能

- 海外旅行傷害保険が利用付帯(旅行代金を三井住友カードで決済すると適用)

- 保険のプラン変更可能

- さまざまな海外旅行サポート

年会費が永年無料なうえに、海外旅行でもサービスやサポートが充実している点が特徴です。

ナンバーレスのカードのため、店舗で使用する際にカード番号を見られてしまう心配がありません。国際ブランドは、VISAかMastercardを選べます。

三井住友カード(NL)はポイントが貯まりやすく、貯まったポイントを旅行の費用に充てられます。

その他にあげられる、三井住友カード(NL)の特徴は次のとおりです。

- コンビニや飲食店でポイント最大20%還元

- 家族カードも年会費永年無料

- ナンバーレスで安全

年会費永年無料で、海外旅行のサービスや補償が充実している三井住友カード(NL)でお得に旅を楽しみましょう。

2:JCB カード W

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0%~10.5%※1 |

| 国際ブランド | |

| 発行スピード | 最短5分 |

| 付帯保険 | ・海外旅行保険(利用付帯) ・海外ショッピング保険 |

- セキュリティーの高いメインカードがほしい

- Amazonやスターバックスをよく利用する

- 使い過ぎや口座残高不足を防ぎたい

JCB カード Wは、18歳~39歳の方が申し込めるクレジットカードで、年会費が永年無料なうえに海外でも、還元率が高い点が特徴です。

JCB カード Wを海外旅行で使用するメリットは次のとおりです。

- 海外店舗でもポイント2倍

- 海外傷害保険が利用付帯(旅行代金をJCB カード Wで支払うと適用)

- 海外航空機遅延保険

- 海外でのショッピングカード保険が最高100万円

- 旅行先での日本語サポート

- 海外事務手数料が1.60%と低め

世界60か国にある「JCBプラザ」が設置してある国では、海外旅行先でのサービスやサポートを日本語で受けられます。

ブランドはJCBのみで、VISAやMastercardと比べると使用できる店舗が少ないため、注意が必要です。日本人観光客が多い国であれば使用できる店舗も多いですが、他のカードも組み合わせて持って行くと安心でしょう。

海外事務手数料は2.20%以上に設定されているクレジットカードが多いなか、JCB カード Wは1.60%と低めに設定されている点も魅力です。

また、他にJCB カード Wには次の特徴があります。

- ナンバーレスカードを選べる

- パートナー店舗ではポイントが最大21倍

- ポイントの使い道が豊富

- セキュリティが充実

日本人観光客が多い国へ旅行に行く方は、ポイント還元率の高いJCB カード Wを活用しましょう。

3:エポスカード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | |

| 発行スピード | 約1週間 |

| 付帯保険 | 海外旅行保険 |

- ポイント投資やカード積み立てをしたい

- さまざまな店舗で優待を受けたい

- カード紛失・盗難時の補償がほしい

エポスカードは年会費無料で、即日発行ができる海外旅行におすすめのクレジットカードです。

エポスカードが海外旅行に向いている理由は次のとおりです。

- 海外旅行傷害保険が利用付帯(旅行代金をエポスカードで決済すると適用)

- 海外にて盗難や紛失した際の不正使用は全額補償

- ショッピング利用可能枠を一時的に増額

- サポートデスクは日本語対応

- 海外キャッシング可能

年会費が無料なうえに、海外旅行傷害保険の利用付帯があります。

国際ブランドはシェア率が高いVISAで、使用できる店舗が多い点も海外旅行ではメリットといえるでしょう。

また、エポスカードはファッション品販売で有名な「株式会社丸井グループ」が発行するクレジットカードで日常生活でもお得に使用できます。

エポスカードの特徴は、次のとおりです。

- 年会費無料

- 最短即日で発行可能

- さまざまな店舗や施設での割引・特典

- ポイントアップサイト経由でもらえるボーナスポイント

- マルイで年4回10%OFF

海外旅行まで日数がない方は、即日発行可能で年会費無料のエポスカードを発行し、現地で活用しましょう。

4:三菱UFJカード VIASOカード

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.5%~1.0% |

| 国際ブランド | |

| 発行スピード | 最短翌営業日 |

| 付帯保険 | ・海外旅行傷害保険 (利用付帯) ・ショッピング保険 |

- 貯めたポイントを失効させたくない

- もしものためにキャッシング枠も設定しておきたい

- 年会費無料で海外旅行傷害保険も付帯したい

VIASOカードは年会費無料で気軽に作れる、海外旅行におすすめなクレジットカードです。

海外旅行で便利なサービスや補償は次のとおりです。

- 海外キャッシング

- 最高2,000万円の海外旅行傷害保険が利用付帯(旅行代金をVIASOカードで支払うと適用)

- Webからの申し込みでスピード発行

VIASOカードは年会費が無料にもかかわらず、携行品の損害や怪我や病気などを補償する海外旅行傷害保険が充実しています。

国際ブランドは、Mastercardで世界中の加盟店で使用できます。保険を適用させるためには、旅行代金をVIASOカードで支払う必要がある点に注意しましょう。

VIASOカードの特徴は次のとおりです。

- オートキャッシュバック機能

- 最大10,000円の新規入会特典

- 携帯電話やETC使用でポイント2倍

- お得に貯まるボーナスポイント

海外旅行で使用するクレジットカードを早く発行したい方には、スピード発行で年会費無料のVIASOカードがおすすめです。

5:Oliveフレキシブルペイ

| 年会費 | 永年無料※1 |

|---|---|

| 還元率 | 0.5%〜20%※2 |

| 国際ブランド | |

| 発行スピード | 【三井住友銀行口座をお持ちでない方】 デビットモード:最短3営業日 クレジットモード:最短3営業日※3 【三井住友銀行口座をすでにお持ちの方】 デビットモード:最短即時 クレジットモード:最短5分 |

| 付帯保険 | 海外旅行保険※4 |

※2.デビットモードは0.5%、ポイント払いモードは0.25%

※2.対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます(※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります)

※3.SMBCアプリにログインすることで審査開始となる

※4.カードご入会後に希望に応じて選べる無料保険に切替え可能

- さまざまな支払い方法をまとめて管理したい

- コンビニや飲食店をよく利用する

- 付帯保険を生活に合わせて選びたい

Oliveフレキシブルペイは、キャッシュカード、クレジットカード、デビットカード、ポイント払い、追加したカードでの支払いの5つの機能が1枚に集約された便利なオールインワンカードです。

Oliveフレキシブルペイが海外旅行でおすすめな理由は次のとおりです。

- ポイントUPモールからの予約で還元率アップ(クレジットモード限定)

- Vポイントをマイルに交換できる

- 海外旅行傷害保険が利用付帯(旅行代金をクレジットまたはデビットモードで支払うと適用)

- 保険のプラン変更可能

- 海外ATMで現地通貨を引き出せる

Oliveフレキシブルペイは年会費無料※で使用でき、さらに最高2,000万円の海外旅行傷害保険が付いています。

(※一般のみ。ゴールドは条件付き永年無料)

また、Oliveフレキシブルペイがあれば、「VISA」または「Plus」マークのついた海外ATMで自身の口座から現地通貨の引き出しも可能です。旅行先で急遽現金が必要になったときでも安心できます。

その他にあげられる、Oliveフレキシブルペイの特徴は次のとおりです。

- コンビニや飲食店でポイント最大20%還元※

- ナンバーレスで安全

- 4つの特典から毎月好みの特典を選択可能(※プラチナプリファードは2つ)

- ひとつのアプリで口座、決済、証券などをまとめて管理できる

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

海外旅行でも日常でも便利に使用できるクレジットカードを求めている方は、Oliveフレキシブルペイがおすすめです。

6:ライフカード<旅行傷害保険付き>

ライフカード<旅行傷害保険付き>は年会費が安く、補償やサービスが充実しているため、海外旅行におすすめなクレジットカードです。

海外旅行で使用できる補償やサービスは次のとおりです。

- 海外旅行傷害保険が自動付帯

- 全世界の加盟店で使用できる国際ブランド

- 日本語サポートのLIFE DESK

LIFE DESKではトラブル時の対応のみではなく、各種施設の案内や予約サービスがあるため、海外旅行中も安心できるサービスです。

国際ブランドは、VISA、Mastercard、JCBから選べます。

ライフカード<旅行傷害保険付き>は、海外旅行の時以外で次の特徴があります。

- 国内旅行傷害保険

- シートベルト傷害保険

- 会員限定のお得なサービスや割引

- 優れたポイントサービス

ライフカード<旅行傷害保険付き>は、国内旅行時の補償も充実しており、国内外の旅行が好みの方に向いています。

7:UCプラチナカード

UCプラチナカードは、最安水準の年会費で作れるプラチナカードで、海外旅行での優待や補償が充実しています。

海外旅行にUCプラチナカードがおすすめな理由は、次のとおりです。

- 空港ラウンジが無料で使用できる

- 最大1億円の旅行傷害保険が利用付帯(旅行代金をUCプラチナカードで支払うと適用)

- 国際線使用時は自宅と空港間の荷物配送が優待価格

- 優待価格で海外Wi-Fiレンタルが可能

年会費が数十万円かかるプラチナカードもあるなか、UCプラチナカードの年会費は16,500円(税込)です。

国際ブランドはVISAのため、海外で使用できる店舗が多く、安心です。

日常生活での使用では、次のような特典や補償があります。

- 還元率が高く貯まりやすいポイント

- ポイントの使用や交換が可能

- 食事で使用できるお得なクーポン配布

- 24時間サポートのコンシェルジュセンター

- 国内旅行傷害保険やショッピング補償

- 通信端末修理費用保険

UCプラチナカードは、サービスや補償がワンランク上の海外旅行をしたい方に、おすすめなクレジットカードです。

8:エムアイカード ゴールド

エムアイカード ゴールドは三越伊勢丹グループが発行する、海外旅行を優雅にするクレジットカードです。

エムアイカード ゴールドの便利でお得な海外旅行サービスは次のとおりです。

- 空港ラウンジ使用

- 海外旅行傷害保険が利用付帯(旅行代金をエムアイカードで支払うと適用)

- 手荷物配送サービス

- 海外キャッシング

- 優待価格でのWi-Fiや通訳デバイスレンタル

- ブランド別優待サービス

上記の他にも、コートを預かるサービスやスーツケースをレンタルできるサービスもあり、海外旅行の際に便利です。

国際ブランドはVISAで、海外でのポイント還元率は1.5%と、基本の還元率の1%よりお得になります。

海外旅行以外のサービスや、特徴は次のとおりです。

- 年会費初年度無料で2年目以降5,500円(税込)

- 会員向けのキャンペーン割引などが豊富

- 百貨店での買い物がお得

- QUICPayでポイント還元率アップ

今までより優雅な海外旅行にしたい方は、エムアイカード ゴールドで充実したサービスを活用しましょう。

9:ライフカードゴールド

ライフカードゴールドは、ゴールドカード会員専用の充実したサービスを受けられる、海外旅行におすすめなクレジットカードです。

ライフカードゴールドで受けられる、サービスや補償は次のとおりです。

- 空港ラウンジ使用可能

- 最高2,000万円の海外旅行傷害保険が自動付帯

- 海外アシスタントサービス

海外旅行先での各種情報の案内や予約をするサービスや、トラブル時に相談できるLIFE DESKがあり、旅行中も安心です。

国際ブランドは、VISAかMastercardの2種類から選べて、年会費は11,000円(税込)です。

ライフカードゴールドは、海外旅行の他にも充実したサービスが受けられます。

- ゴールド会員専用サポートデスク

- 最高1,000万円の国内旅行傷害保険が自動付帯

- 充実のロードサービス

- 貯まりやすいポイントプログラム

- 弁護士無料相談サービス

海外旅行や国内旅行を心ゆくまで楽しみたい方には、サービスや補償が充実したライフカードゴールドがおすすめです。

10:楽天カード

| 年会費 | 永年無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | |

| 発行スピード | 約1週間~10日前後 |

| 付帯保険 | ・海外旅行保険 ・カード盗難保険 |

- 楽天市場でお得にポイントを貯めたい

- デザインや国際ブランドを選びたい

- 2枚目のカードも発行したい

楽天カードは年会費が永年無料で、海外での優遇や補償が充実しており、海外旅行に向いています。

楽天カードの海外旅行で役に立つ、サービスや補償は次のとおりです。

- Wi-Fiレンタルやレンタカーが優待価格

- ラウンジの使用(ワイキキラウンジ限定)

- 海外旅行傷害保険が利用付帯(「募集型企画旅行の料金」に該当する代金を指定の楽天カードでの支払うと適用)

- 海外キャッシング可能

- 海外アシスタントサービス

楽天カードはハワイで使用できるラウンジや特別クーポンが用意されており、ハワイ旅行が好みの方におすすめです。

国際ブランドはVISA、JCB、Mastercard、American Expressの4種類から選べます。

また、楽天カードは楽天のサービスを使用している方であればポイントが貯まりやすく、お得に買い物ができます。

楽天カードの特徴は、次のとおりです。

- ポイント還元率1%

- 楽天ポイント特典

- ポイントの使い道が豊富

- 2枚目のカードを作成可能

海外旅行でハワイによく行く方は、ハワイでのサービスや特典が豊富な楽天カードがおすすめです。

海外旅行する学生におすすめのクレジットカード3選

海外旅行する学生におすすめの最強クレジットカード3選をピックアップしました。

サービス名 | \編集部おすすめ!/ 学生専用ライフカード | ANA JCBカード <学生用> | JALカード navi (学生専用) |

|---|---|---|---|

| 券面デザイン 画像クリックで詳細へ飛びます |  |  | .png) |

| 年会費 | 永年無料 | 在学中無料 | 在学中無料 |

| 還元率 | 0.3%~0.6% | 1.0% | 1.0%~2.0% |

| 国際ブランド | |||

| 付帯保険 | ・海外旅行傷害保険 (最高2,000万円) | ・海外旅行傷害保険 (最高1,000万円) ・国内旅行傷害保険 (最高1,000万円) | ・海外旅行傷害保険 (最高1,000万円) ・国内旅行傷害保険 (最高1,000万円) |

| おすすめな方 | 海外旅行の特典を重視する学生の方 | ANAに搭乗する機会が多い学生の方 | JALに搭乗する機会が多い学生の方 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る |

海外旅行におすすめの理由や、各クレジットカードの特典について紹介します。

1:学生専用ライフカード

| 年会費 | 無料 |

|---|---|

| 還元率 | 0.3%~0.6% |

| 国際ブランド | |

| 発行スピード | 最短2営業日 |

| 付帯保険 | ・海外旅行保険 |

- 学生でもクレジットカードを作りたい

- 海外ショッピングでキャッシュバックを受けたい

- 自動付帯の海外旅行保険で万一に備えたい※1

学生専用ライフカードは、年会費が永年無料で海外旅行に関する特典が充実しているクレジットカードです。

海外旅行に関する特典は次のとおりです。

- 海外利用分の総額3%をキャッシュバック

- 海外旅行傷害保険が自動付帯

- 盗難・紛失の傷害保障あり

- 卒業後も年会費無料

- 「LIFE DESK」による海外旅行の日本語サポート

海外旅行で学生専用ライフカードを利用すると、年間最大10万円のキャッシュバックを受けられます。

また、海外旅行傷害保険が自動付帯しているうえ、盗難や紛失の損害保障もあるため、はじめての海外旅行でも安心です。

卒業後は通常のライフカードに自動で切り替わり、年会費無料でポイントも引き継いで利用を続けられます。

その他に、学生専用ライフカードには次のような特典があります。

- 入会初年度はポイントが1.5倍

- 「L-Mall」の利用でポイント最大25倍

- ポイントの交換先が豊富

- スマホ料金を決済すると毎月抽選でAmazonギフト券が当たる

海外旅行に関するお得な特典を受けたい方は、学生専用ライフカードを発行しましょう。

2:ANA JCBカード<学生用>

| 年会費 | 在学中無料 |

|---|---|

| 還元率 | 1.0% |

| 国際ブランド | |

| 発行スピード | 最短約1週間 |

| 付帯保険 | ・海外旅行傷害保険 ・国内航空傷害保険 ・ショッピング保険 |

- ANAのマイルを貯めたい学生の方

- 旅行を計画している

- はじめてクレジットカードを持つ

ANA JCBカード<学生用>は、ANAのマイルが貯まりやすいクレジットカードです。

ANA JCBカード<学生用>が海外旅行におすすめな理由は次のとおりです。

- スマートU25運賃の支払いでマイルが2倍

- 海外旅行傷害保険が自動付帯

- 空港の免税店や加盟店での優待あり

- 提携ホテルでの優待割引

- 海外事務手数料が1.60%と低め

25歳以下の方限定で利用できるスマートU25運賃をANA VISAカード<学生用>で支払うと、還元されるマイルが2倍になります。

免税店や提携ホテルで適用される優待割引もあるため、お得に海外旅行を楽しめるでしょう。

また、海外事務手数料は1.60%と他のクレジットカードよりも低めに設定されており、海外での買い物にかかる出費を抑えられます。

海外旅行以外に、ANA VISAカード<学生用>には次のような特典があります。

- 在学期間中は年会費無料

- 日常の決済でも0.5%のマイルを還元

- 年間100万円までのショッピング保険

海外旅行の際にANAの飛行機を利用する機会が多い学生の方は、ANA VISAカード<学生用>を発行しましょう。

3:JALカード navi(学生専用)

| 年会費 | 在学期間中年会費無料 |

|---|---|

| 還元率 | 1.0%~2.0% |

| 国際ブランド | |

| 発行スピード | 約2~3週間 |

| 付帯保険 | ・海外旅行保険 ・国内旅行保険 |

- 学生でもクレジットカードを作りたい

- JALのマイルを貯めている

- 空港免税店や機内販売をお得に利用したい

JALカード navi(学生専用)は、JALマイルがお得に還元されるクレジットカードです。

海外旅行に関する特典は次のとおりです。

- JALカード会員限定のフライトマイル付与

- お得なマイル数で交換できる特典航空券

- 海外旅行傷害保険が自動付帯

- 免税店、機内販売、宿泊プランの割引

JALの飛行機を利用する際に、JALカード navi(学生専用)で決済をすると会員限定のボーナスマイルが付与されます。

特典航空券や海外旅行保険、優待割引なども充実しており、海外旅行の際におすすめです。

- 在学期間中は年会費無料

- マイルの有効期限が無期限

- 日常生活の決済で1.0%のマイルを還元

JALに搭乗することが多い学生の方は、JALカード navi(学生専用)でお得にマイルを貯めましょう。

海外旅行でのクレジットカードの使い方

海外旅行の際、不慣れな土地でクレジットカードを使用することに不安を覚える方もいるでしょう。

海外旅行でのクレジットカードの使用手順と使える場所について解説するので、ぜひチェックしてみてください。

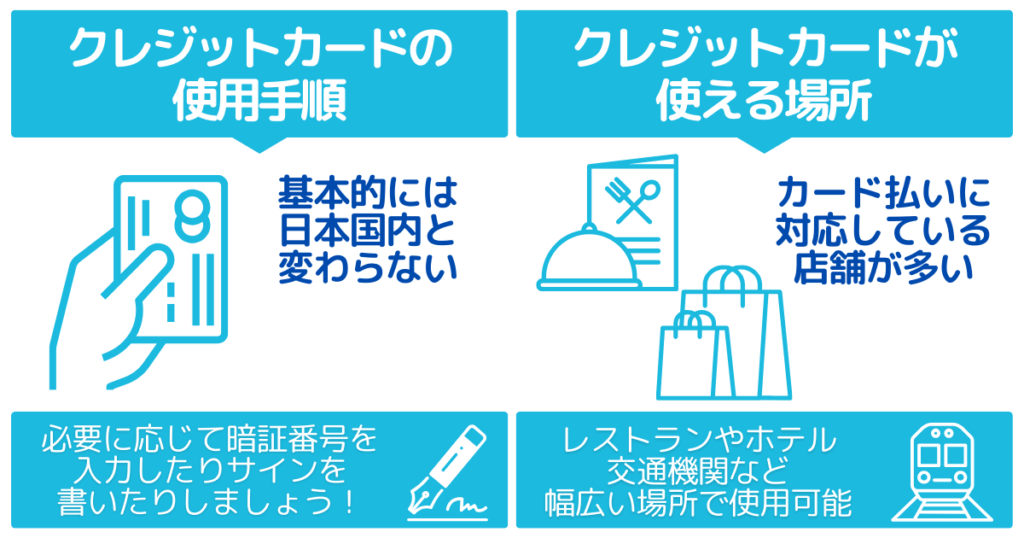

クレジットカードの使用手順

海外でクレジットカードを使用する際の手順は、基本的に日本国内の使用手順と変わりません。

レジまで商品を持って行き、クレジットカードで支払う旨を店員に伝えるか、ジェスチャーで示しましょう。

端末を提示されたらタッチか差し込みで決済し、必要に応じて暗証番号を入力したりサインを書いたりします。

なお、チップをクレジットカードで支払いたい場合、伝票の「Tip」と書かれている欄に金額を記載すればカード支払いが可能です。

クレジットカードが使える場所

クレジットカードが使える場所は、所有しているクレジットカードの種類や国際ブランドによって異なります。

たとえばクレジットカードの国際ブランドがVISAの場合、VISAマークが示されているVISA加盟店であればクレジットカードの使用が可能です。

海外ではクレジットカード支払いに対応している店舗が多く、レストランやホテル、ショッピングモール、交通機関など幅広い場所で使用できます。

反対に、屋台や出店などはクレジットカード支払いに対応していないケースが多いため、注意しておきましょう。

海外旅行でクレジットカードをお得に使用するコツ

クレジットカードを海外旅行でお得に使用するためには、次のようなコツがあります。

- 複数枚のクレジットカードを用意する

- 海外キャッシングを活用する

- ゴールドやプラチナに付帯する特典を活用する

クレジットカードをお得に使用して、海外旅行をより快適に楽しみましょう。

1:複数枚のクレジットカードを用意する

海外旅行に行く際には、複数枚のクレジットカードを用意すると便利です。

具体的には2枚~3枚程度のクレジットカードを用意しておくと、1枚が使用できないケースにも対応でき、持ち運びの際も邪魔になりません。

一例として、次のような組み合わせでクレジットカードを用意するとします。

- 三井住友カード(NL)

- エポスカード

- 楽天カード

三井住友カード(NL)はナンバーレスで安全性が高いうえ、安心の海外旅行保険が利用付帯となっており、海外旅行での利用に便利です。

それに加えて海外旅行中の日本語サポートがあるエポスカード、国際ブランドの選択肢が多い楽天カードを用意しておけば、安心して海外旅行を楽しめます。

なお、店舗によっては特定の国際ブランドしか使用できない場合もあるため、異なるブランドのクレジットカードを組み合わせるようにしましょう。

どのクレジットカードを2枚用意すればわからない方は「クレジットカード最強の2枚とは?目的・年代別で究極の組み合わせ9選を一挙紹介!」を参考に選んでみてください。

2:海外キャッシングを活用する

海外旅行にクレジットカードを持参しても使用できない店舗もあるため、現金の用意が必要です。

現地の通貨を用意する際は、日本円を両替するよりも、クレジットカードによる海外キャッシングで現金引き出しをしたほうが簡単な場合もあります。

たとえば三井住友カード(NL)で海外キャッシングをする場合の手順は次のとおりです。

- VISA、Mastercardのステッカーのある提携金融機関を探す

- 窓口でクレジットカードとパスポートを提示する

- 利用金額を伝えてキャッシングを申し込む

- 利用金額を確認して書面にサインする

- 現金の金額に誤りがないかを確認して受け取る

海外キャッシングの手順はクレジットカードによって異なる場合もあるため、出国前に確認しておきましょう。

なお、海外キャッシングで引き出したお金を返済する際には、手数料の少ない一括返済がおすすめです。

3:ゴールドやプラチナに付帯する特典を活用する

クレジットカードのゴールドやプラチナカードは付帯する特典や割引が多くあります。よく知られている付帯特典としては、空港ラウンジが使用できるサービスです。

海外旅行の当日は、飛行機の搭乗前に空港ラウンジでゆっくりお酒や軽食を楽しめて、優雅な時間を過ごせます。

またクレジットカードの種類により、旅行前や旅行中に現地のレストランを予約できる特典もあります。

海外旅行で使用するクレジットカードを選ぶ際は、ゴールドやプラチナに付帯するサービスを確認してお得にカードを活用しましょう。

海外旅行でクレジットカードを使用する際の注意点

海外旅行では、クレジットカードを使用する際に次の点に注意する必要があります。

- 連絡先やクレジットカード番号を控えておく

- 支払いする前に明細を確認する

- 限度額を把握しておく

- 分割払いは選べない

- 現地通貨で決済する

- 海外手数料を確認しておく

クレジットカードは便利に使用できる一方、使い方を間違えると大きなトラブルにつながる可能性もあります。

紹介する注意点を意識し、海外旅行で安心してクレジットカードを使用しましょう。

1:連絡先やクレジットカード番号を控えておく

海外旅行中に病気や怪我などの問題が起きた際は、各クレジットカード会社のトラベルデスクに連絡する必要があります。

トラベルデスクの連絡先を控えておけば、スムーズに連絡が取れて安心です。

海外旅行に行くときは、事前にトラベルデスクの連絡先がわかるようにしておきましょう。

またクレジットカードの紛失や盗難で、カードの番号がわからなくなる可能性もあります。

万が一のために、クレジットカードの番号も控えてわかるようにしておくと、トラブル時に安心です。

2:支払いする前に明細を確認する

海外旅行でクレジットカードを使用する際は、支払いをする前に明細を確認する必要があります。

なかには言語が通じないのを理由に、チップ代やサービス代など、相場以上の金額を請求する店舗もあります。

割高な代金を支払わないよう、支払いをする前に明細をチェックしましょう。

3:限度額を把握しておく

各クレジットカードには限度額が設定されており、限度額以上の使用はできません。

旅行中は財布の紐がゆるみ、いつの間にか限度額に達するケースも考えられます。

クレジットカードの限度額や、旅行中にいくら支払いをしたかを把握しながら、カードを使用しましょう。

また、海外キャッシング枠を把握するのも大切です。

4:分割払いは選べない

クレジットカードを海外旅行で使用する際は、分割払いができないため注意が必要です。

日本で発行したクレジットカードを海外で使用する場合、一括払いかリボ払いでの支払いです。

なお、クレジットカード会社によっては、旅行前や帰国後に手続きをおこなえば、分割払いに変更できるケースもあります。

分割払いを希望する方は、海外旅行に行く前にクレジットカード会社で、分割払いに変更できるか確認しましょう。

5:現地通貨で決済する

海外旅行でのクレジットカード決済を日本円にした場合、割高な手数料がかかるケースがあります。

余計な手数料を払いたくない方は、現地通貨で決済するようにしましょう。

6:海外手数料を確認しておく

海外旅行の際には、クレジットカードの使用でどの程度の手数料が発生するのかを事前に確認しておきましょう。

クレジットカードを海外で使用すると、国際ブランドが設定している為替レートに海外事務手数料を加えた金額が請求されます。

海外キャッシングを利用する場合、海外事務手数料はかかりませんが、ATM利用手数料や利息が発生します。

ATM手数料の金額は1万円以下なら110円(税込)、1万円超なら220円(税込)が一般的です。海外キャッシングの利率に関しては、クレジットカード会社によって異なります。

本記事で紹介したクレジットカードおよび海外キャッシングの手数料は次のとおりです。

| クレジットカード | 海外事務手数料 | キャッシングの利率(実質年率) |

|---|---|---|

| 三井住友カード(NL) | 3.63%※1 | 18.0% |

| JCB カード W | 1.60% | 15.0~18.0% |

| エポスカード | 2.20% | 18.0% |

| 三菱UFJカード VIASOカード | 3.85% | 14.95%~17.95% |

| Oliveフレキシブルペイ | 3.63% | 18.0% |

| 楽天カード | 2.20% | 18.0% |

| ライフカード <旅行傷害保険付き> | 2.20% | 18.0% |

| UCプラチナカード | 2.20% | 15.0~18.0% |

| エムアイカード ゴールド | 2.20% | 17.95% |

| ライフカードゴールド | 2.20% | 18.0% |

| 学生専用ライフカード | 2.20% | 18.0% |

| ANA JCBカード <学生用> | 1.60% | 15.0~18.0% |

| JALカード navi (学生専用) | 2.20% | 15.0~18.0% |

※2024年11月時点

※1:Amazon Mastercardは1.63%(税込)

海外手数料や利息も積み重なると大きな金額となるため、出国前にどの程度の手数料が発生するのかをチェックしておくと安心です。

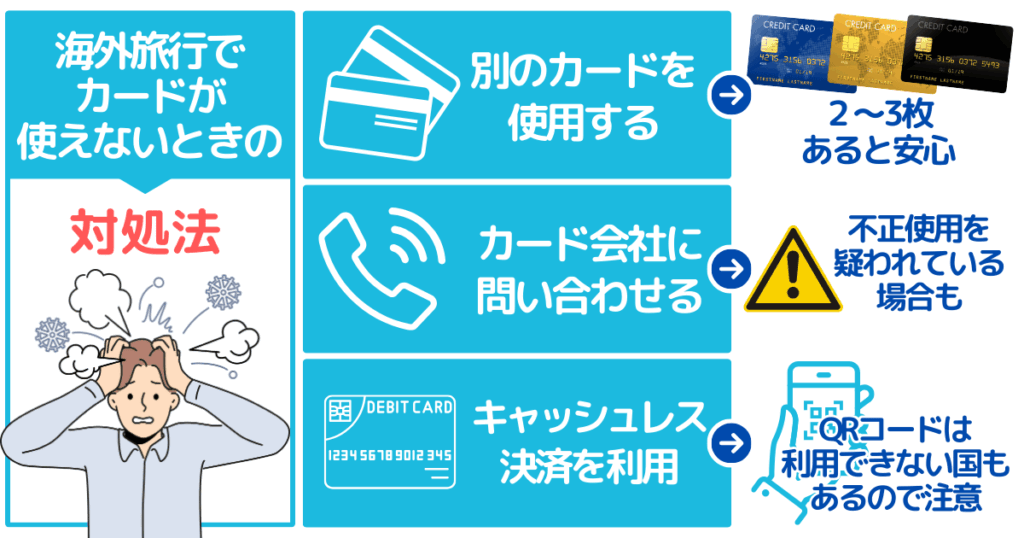

海外旅行でクレジットカードが使えないときの対処法

海外旅行でクレジットカードが使えないときは、次の対処法を取りましょう。

- 別のクレジットカードを利用する

- クレジットカード会社に問い合わせる

- クレジットカード以外のキャッシュレス決済を利用する

それぞれ詳しく解説します。

1:別のクレジットカードを使用する

複数枚のクレジットカードを所有している場合、1枚が使用できなくなったときは別のクレジットカードを使用しましょう。

クレジットカードが使えない原因として、限度額超えや有効期限切れ、磁気不良などがあります。

店舗側の問題でないのであれば、別のクレジットカードを使用すれば問題なく決済できるでしょう。

海外旅行ではどのようなトラブルが起こるかわからないため、1枚のみだと使用できなくなったときに身動きが取れなくなる危険性があります。

そのため、海外旅行の際は必ず2~3枚のクレジットカードを持って行くようにしましょう。

2:クレジットカード会社に問い合わせる

クレジットカードが使えない原因が利用者側の問題でないのであれば、クレジットカードに問い合わせて原因を確認してみましょう。

海外旅行でクレジットカードを何度も使用していると、不正使用を疑われて制限がかけられるケースもあるためです。

クレジットカード会社に連絡して不正使用でないことを伝えれば制限が解除され、クレジットカードが再び使用できるようになります。

トラブルが起きたときに備え、あらかじめクレジットカード会社の連絡先をメモしておくとスムーズに手続きが進みます。

3:クレジットカード以外のキャッシュレス決済を使用する

そもそもクレジットカードの発行ができない場合は、クレジットカード以外のキャッシュレス決済を使用しましょう。

海外で使用できるキャッシュレス決済は、クレジットカードのほかにデビットカードやプリペイドカードなどがあります。

たとえばVISAマークのついているデビットカードやプリペイドカードであれば、海外のVISA加盟店で使用できます。

なお、日本国内で人気の高いQRコード決済には対応していない国が多いため、注意しておきましょう。

海外旅行のクレジットカードに関するよくある質問

海外旅行で使用するクレジットカードに関して、よくある質問をまとめました。気になる質問があれば、ぜひ参考にしてください。

海外旅行でクレジットカードが使用できないことがある?

海外旅行でクレジットカードを使用できないケースは、基本的にありません。

店舗がMastercardやVISAなど、国際ブランドの加盟店であれば、クレジットカードを使用できます。

カード払いができるかは、クレジットカードの国際ブランドを確認しましょう。

ただし、海外旅行でクレジットを使用できなくなるケースもあります。

- カードの限度額オーバー

- カードの不具合

- カードの有効期限切れ

- カードの支払い延滞

- 不正使用の疑いでのロック

旅行中クレジットカードが使用できなくなる可能性があるため、2枚以上用意しておくと安心でしょう。

海外はどの場所でもクレジットカードを使用できる?

海外ではクレジットカードを使用できない場所があります。クレジットカードでの支払いに対応していない店舗では使用できません。

また、MastercardやVISAなどの国際ブランドに加盟している加盟店でのみ、クレジットカード払いができます。

クレジットカード払いをしたければ、自身が持つクレジットカードの国際ブランドを把握し、同じ国際ブランドの加盟店か確認しましょう。

MastercardやVISAは海外での普及率が高く多くの場所で使用できますが、JCBは海外での普及率が低いため、使用できないケースが考えられます。

クレジットカードなしで海外旅行しても大丈夫?

クレジットカードなしで海外旅行をしても、問題はありません。

ただし、クレジットカードがあるほうがサービスや補償などがあるため、持参するのをおすすめします。

また、万が一スリの被害や盗難で現金を盗まれても、クレジットカードがあればキャッシング枠の使用で現金を引き出したり、クレジットカード決済で商品を購入できたりします。

普段クレジットカードを使用しない方でも、年会費無料のクレジットカードを作成しておくと便利です。

海外旅行でクレジットカードを紛失した際の対処法は?

海外旅行でクレジットカードを紛失したときは、まずクレジットカード会社に連絡して利用機能を停止してもらいましょう。

素早く対処しなければ不正利用される恐れがあるため、紛失に気付いた時点ですぐに連絡をしてください。

また、紛失の連絡をした際にあわせて再発行も依頼しておくと、帰国後すぐに新しいクレジットカードを利用できるようになります。

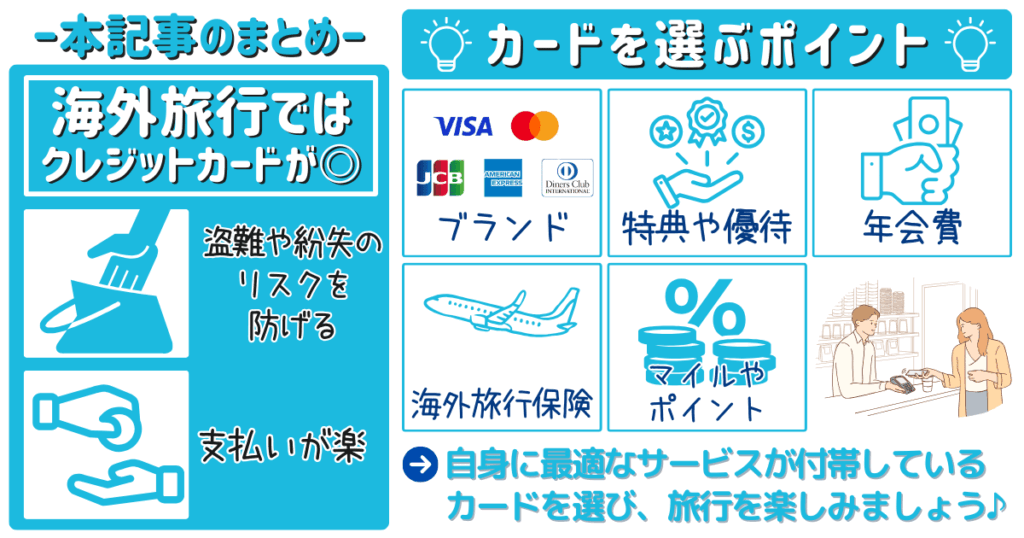

まとめ

海外旅行では、現金盗難や紛失のリスクを防げて支払いが楽なクレジットカードの使用がおすすめです。

海外旅行傷害保険が付帯しているカードを選べば、トラブルの際に安心できます。

クレジットカードは、次のポイントを確認して選びましょう。

- ブランド

- 特典や優待

- 年会費

- 海外旅行保険が付帯する条件

- マイルやポイント

本記事で紹介した海外旅行でカードをお得に使用するコツや、使用する際の注意点を意識すれば、お得で安心な旅を楽しめます。

自身に最適なサービスが付帯しているクレジットカードを選び、ぜひ充実した海外旅行を楽しんでください。

\迷うならこの3枚がおすすめ!/

海外旅行におすすめのクレカ3選

サービス名 | 三井住友カード(NL) | 学生専用ライフカード | JCB カード W |

|---|---|---|---|

| 券面デザイン 画像クリックで詳細へ飛びます | -.png) |  |  |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 還元率 | 0.5%~7.0% | 0.3%~0.6% | 1.0%~10.5%※1 |

| 国際ブランド | |||

| 付帯保険 | ・海外旅行傷害保険 (最高2,000万円) | ・海外旅行傷害保険 (最高2,000万円) | ・海外旅行傷害保険 (最高2,000万円) ・海外ショッピング保険 (最高100万円) |

| おすすめな方 | 海外旅行のサービスや 補償を重要視する方 | 海外旅行の特典を重視する学生の方 | 日本人観光客が多い国へ 旅行に行く方 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る |